Prehľad investora: Jún 2024

Uvedené údaje a informácie predstavujú marketingové oznámenie spoločnosti HABERL Wealth Management, o.c.p., a.s.. Toto marketingové oznámenie slúži len na informačné účely a informácie v ňom uvedené nie sú investičným poradenstvom alebo osobným odporúčaním.

Globálne akcie dosiahli v júni nové maximá, no tento rast bol opäť poháňaný prevažne americkým trhom, a to najmä vďaka spoločnostiam s „mega“ trhovou kapitalizáciou súvisiacim s umelou inteligenciou. Globálne akcie bez USA v júni stagnovali. Na trhu s pevným výnosom sa výnosy 10-ročných vládnych dlhopisov mierne znížili v USA aj v Európe, výraznou výnimkou bolo Francúzsko, kde sa rozdiel oproti Nemecku rozšíril po nečakanom rozhodnutí Macrona o predčasných voľbách.

Odhady reálneho rastu HDP v USA naďalej naznačovali ďalší štvrťrok solídneho ekonomického rastu, maloobchodný predaj a priemyselná výroba v máji rástli, aj keď ISM PMI výroby zostal v júni utlmený. Trh práce zostal napätý a rast počtu pracovných miest v máji prekonal očakávania ekonómov. Inflácia v USA naďalej klesala, celková miera sa znížila na 3,3 % (medziročne), zatiaľ čo jadrová inflácia klesla na 3,4 % – najnižšiu hodnotu za tri roky. V Európe sa aktuálne podnikateľské prieskumy v júni zhoršili, ale stále naznačovali ekonomický rast.

Viaceré centrálne banky vyspelých trhov začali v júni svoje cykly uvoľňovania. Medzi nimi Európska centrálna banka neočakávane znížila svoju depozitnú sadzbu o 25 bázických bodov na 3,75 %. Naopak, Federálny rezervný systém USA nechal svoje úrokové sadzby nezmenené, ale naznačil, že tento rok by ich ešte mohli znížiť. Aktualizované projekcie úrokových sadzieb Fedu boli viac jastrabie, ukazujúc len jedno zníženie v roku 2024.

Rast akciového trhu v posledných štvrťrokoch bol mimoriadne pôsobivý. Očakávania nižších úrokových sadzieb a rýchly pokrok v oblasti umelej inteligencie viedli k novým maximám akcií. V poslednom čase sa nevyskytli žiadne nové hrozby, takže najväčšími obavami zostávajú spomaľujúca sa globálna ekonomika a určité geopolitické napätie. Tieto faktory však nebrzdia rast ziskov veľkých spoločností ani vnímanie rizika globálnymi investormi. Diverzifikácia zostáva vždy dobrou stratégiou. Možno viac ako kedykoľvek predtým vidíme, aké dôležité je nevsádzať všetko na jednu kartu ale investovať do rôznorodého portfólia. Portfóliá HABERL sú navrhnuté práve takto, čo umožňuje investorom pokojne spávať aj počas turbulentných období.

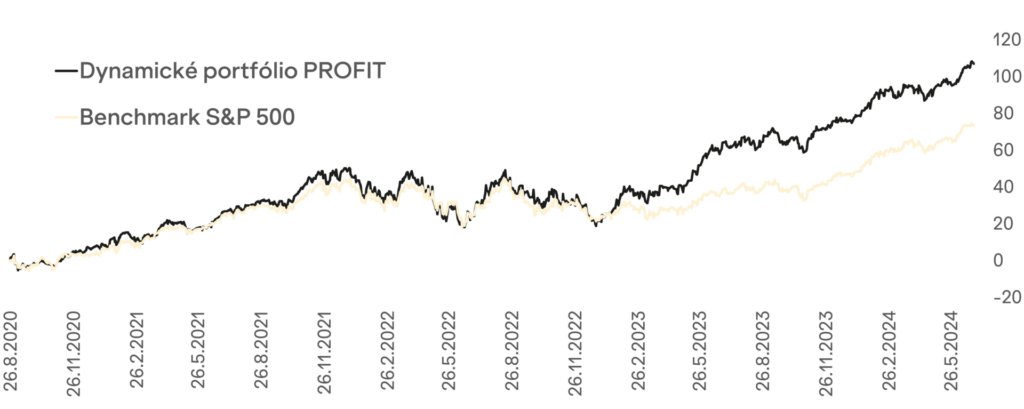

Portfólio PROFIT

Od prvotnej investície 26. 08. 2020 do 30. 06. 2024

Dynamické portfólio PROFIT od prvotnej investície 26. 08. 2020 do 30. 06. 2024 dosiahlo reálnu čistú výkonnosť v mene EUR 107,07 %

Benchmark S&P 500 dosiahol za rovnaké obdobie v mene EUR 73,40 %.

Portfólio BALANCE

Od prvotnej investície 13. 04. 2022 do 30. 06. 2024

Vyvážené portfólio BALANCE: Od prvotnej investície 13. 04. 2022 do 30. 06. 2024 dosiahlo reálnu čistú výkonnosť v mene EUR 16,54 %

Synthetic benchmark: 60% S&P 500 + 40% SPDR Bloomberg Euro Aggregate Bond UCITS ETF dosiahol za rovnaké obdobie v mene EUR 11,31 %.

Portfólio VALUE

Od 30. 06. 2019 do 30. 06. 2024

Konzervatívne portfólio Value od 30. 06. 2019 do 30. 06. 2024 dosiahlo hrubú simulovanú výkonnosť v mene EUR 9,04 %

Benchmark SPDR Bloomberg Barclays Euro Aggregate Bond UCITS ETF dosiahol za rovnaké obdobie v mene EUR -14,82 %.

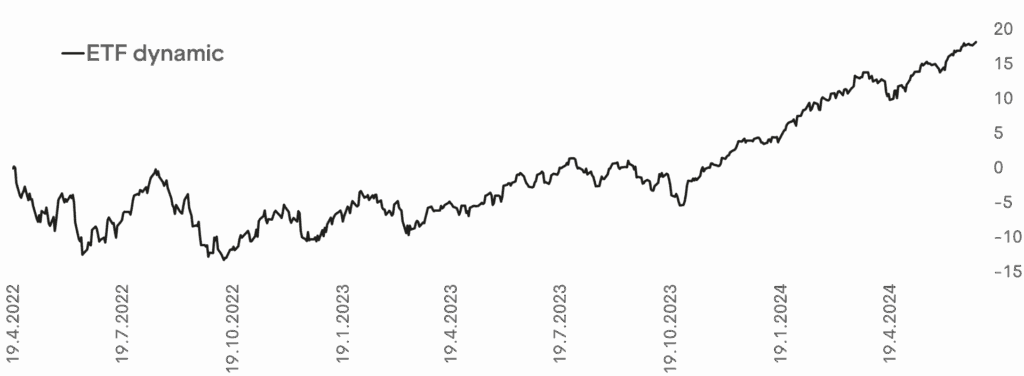

ETF Portfólio

Od prvotnej investície 19. 04. 2022 do 30. 06. 2024

Dynamické ETF portfólio od prvotnej investície 19. 04. 2022 do 30. 06. 2024 dosiahlo reálnu čistú výkonnosť v mene EUR 18,25 %

UZATVORENÉ

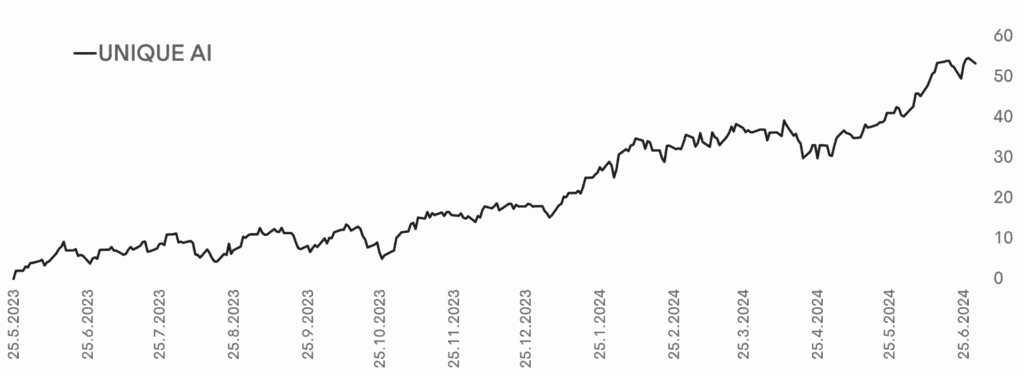

Portfólio UNIQUE AI

Od prvotnej investície 25. 05. 2023 do 30. 06. 2024

Dynamické portfólio UNIQUE AI od prvotnej investície 25. 05. 2023 do 30. 06. 2024 dosiahlo reálnu čistú výkonnosť v mene EUR 53,36 %.

Martin Krištoff

PORTFOLIO MANAGER

HABERL Wealth Management

Investovanie je spojené s rizikom straty. Pred investovaním by ste mali zvážiť a pochopiť všetky riziká spojené s investíciou. Investujte zodpovedne. Viac informácií o rizikách a metodike výpočtu nájdete tu.

Zdroj dát: www.eodhd.com